大事に育ててきた、この商売。そろそろ一線を退いても。

そんな時、後事を託す方はいらっしゃいますか。引き継がせる場合、引き継ぐ場合、事業の内容は何ですか?

何より、早め早めの準備が大事です。

当事務所によく寄せられる「事業承継」と「M&A」についてのご質問と回答をまとめました。

その他、ご質問やご不明な点などございましたら、メールもしくはお電話にてお気軽にご相談ください。

※ +をクリックで内容を表示します

Q.

実子への事業承継をスムーズに行いたいが、何から手をつければ良いかわからない

中小企業のように、企業と家業が密接にリンクしている企業体では、株式が親族の中で保持されていて所有と経営が一致しているのが通常ですから、同族企業の事業承継では、所有と経営の一致する状態をどのように維持させるかが重要なポイントとなります。

具体的には、当該経営者が死去し、相続が発生する際に、株式の分散をいかに防ぐかが課題となります。というのも、後継者としての地位を親族のうちの一人の者に専属させたとしても、法定相続分や遺留分など、他の相続人が有する民法上の権利により、相当程度の制約を受ける結果、当該後継者に相続・移転させる株式が分散させざるを得ない場合が出てしまうからです。

その意味で、同族会社の資本政策では、親族への相続という制約を視野に入れつつ、後継者の目から見て、誰に株式をどの位持たせることが適切かを模索することになります。このように、事業承継の問題は、同族企業にとっては相続の問題でもあるので、事業承継計画立案に先立って行う現状把握作業においては、相続問題を見据えた調査が必要となります。

私たちは、皆さんが円滑に事業承継を進めることができるようにするため、現状把握調査を通じて潜在的な相続の問題を指摘するとともに、生前贈与、遺言や相続人に対する売渡請求など、法律事務所としての専門的知識と経験を生かした解決策を提案します。

従業員(数、経験年数、年齢構成、性別)、役員構成、株主構成、資産内容、キャッシュ・フロー、主な取引先、負債の状況、主たる事業内容と事業別の業績

保有株式、個人名義の土地・建物、個人の負債、個人保証、個人資産と会社資産の区分

候補者(親族内、社内)の有無、後継者候補の能力・適性

相続財産の特定、相続税額の試算、納税方法の検討

紛争予防に向けた法定相続人及び相互の人間関係、株式保有状況等の把握

Q.

実子がなく、社内にも適当な後継者がいないので、会社を売却することを

考えているが、いくら位で売れるのか、どのような手続きが必要なのかが知りたい

オーナー経営者が会社の売却を考える場合、「いくらで売れるのか」が大きな関心事項の一つだと思います。最終的には、売り手と買い手双方の合意で価格が決定されることになりますが、その場合であっても、売却価格の目安がなければ、M&Aという選択肢を検討すること自体困難です。もっとも、中小企業のほとんどは非公開会社であり、証券取引所の株価のように客観的な指標がありませんから、交渉の叩き台となるべき価格の目安すらないのが実情です。

私たちは会社の業種・規模などを考慮した上で、最適な評価方法を選択し、会社の実態を反映した適切な株価を提案します。

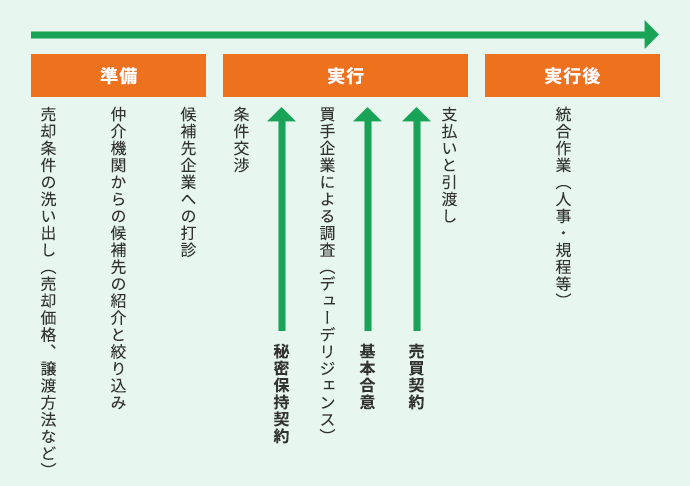

会社売却においては、大まかに言って、①準備、②実行、③実行後の3つのステップがあります。

私たちは、適正な売却価格の算定、条件交渉、売買契約書のレビューなどを通じ、皆さんの円滑な会社売却をサポートを致します。

※ +をクリックで内容を表示します

Q.

事業拡大のための買収を考えているが、

買収候補先の企業にどのような問題があるかを知っておきたい

買収した会社で以前に行っていた取引からトラブルが発生したり、巨額の債務があることが発覚したのでは、買収自体が失敗ということになりかねません。こうしたM&Aに伴う訴訟リスクや過大な財務負担を避けるためには、あらかじめ、候補先企業の財務内容や法務にどのような問題があるかを把握するためのデューデリジェンスを実施し、措置を講じることが必要です。しかし、限られた時間や人員で、網羅的に財務面や法務面のデューデリジェンスを行うことは困難が伴います。

私たちは、弁護士が法務面の調査を行うだけでなく、税理士でもある弁護士が財務面の調査も行いますので、法務面は法律事務所、財務面は別の会計事務所に頼まなければならないというような煩わしさはなく、ワンストップのデューデリジェンスが可能です。

Q.

事業拡大のための買収を考えているが、買収予定対価が妥当な水準にあるかを確認したい

買収対価の決定にあたっては、原則として、株主総会決議が必要であり、株主の承認を得るためは、なぜその価格なのかを合理的に説明できなくてはなりません。

候補先企業が上場会社の場合には証券取引所の株価を基準に考えることになりますが、候補先企業が非上場会社の場合には株価以外の基準を採用せざるをません。そのため、代表的な企業評価の方法のうち、どの方法を採用すべきか、何故その方法を採用し別の方法を採用しなかったのか、類似した事業を行う上場企業がない場合にどのように評価作業を行うか、労働集約型のサービス業のように貸借対照表をベースにした評価方法では企業の実態が反映されない場合はどのように評価すべきかなど、評価作業の様々な局面で生じる検討課題について、株主(場合によっては、取引先等)に対して、合理的に説明する必要があります。

私たちは、候補先企業の業種・規模などを考慮した上で、最適な企業評価方法を選択し、候補先企業の実態が反映した企業評価を行います。

Q.

M&Aを行ったものの、会社内部の調整に手間取っている

それまで別々に活動してきた会社が、一体となって事業活動を展開していくのは容易ではありません。1プラス1を3や4にしてゆくためには、統合に伴う問題点を把握し、統合のシナジーを早期に実現する必要があります。統合作業の過程で生ずる障害は事案によって様々であるため、経営陣がとるべき対応を一般化することは困難ですが、少なくとも

①経営トップが先頭に立って社内整備の指揮を執り、全社の理解を得ながら社員をプロジェクトに巻き込むこと

②社内の責任体制を明確に決めること

を実行することが必要です。

現場部門は、自分たちのやり方への愛着があり、自らの存在意義を確保しようとして、自分たちのやり方を残そうと必死になりますから、双方に利害をもつ当事者同士が自分たちのやり方を主張するだけでは、統合の効果を享受することはできません。

立場の違いによる意見の対立を解消するのは、経営陣の責任ですから、統合プロジェクトによる議論がまとまらないときには、経営陣が結論を下す体制にして、経営陣の責任を明確化する必要があります。そして、そのときの判断基準は、新会社のためになるかどうかだけであり、統合時の力関係で決すべきではありません。

特に、システム統合が必要になる場合には、より強固な経営陣のリーダーシップが不可欠です。なぜなら、システムはユーザーとシステム部門の衝突が日常的に起きる分野であるところ、2社のシステムを統合する場合には、そこに、システム部門同士、ユーザー部門同士の衝突が加わるため、立場の違いによる意見の対立が起きると、収拾がつかなくなるからです。また、情報システムは企業の神経系統であって、長年の経営手法が染み付いており、簡単には取り替えが効きませんから、既存のシステムを維持することが自らの存在意義の維持にも繋がる以上、システム部門としては、現状維持に固執しがちになるからです。したがって、経営陣としては、システムに何がさせたいかを宣言し、情報システムを巡って社内外で意見対立が起きたら、新会社のためになるか否かという判断基準により、それをさばいて、決定することが求められるのです。

私たちは、第三者の立場から、いずれの会社の方法が適切か、あるいは新たな第三の方法が適切かを検討・提案し、買収/合併後の実質的な統合を支援します。